ING Lening Aanvragen: Alles Wat Je Moet Weten

Wil je een lening aanvragen bij ING? Het aanvragen van een lening kan een belangrijke stap zijn om je financiële doelen te bereiken, of het nu gaat om het financieren van een nieuwe auto, het renoveren van je huis of het consolideren van schulden. Hier is alles wat je moet weten over het aanvragen van een lening bij ING.

Welke Soorten Lenigen Biedt ING?

ING biedt verschillende soorten leningen aan, zoals persoonlijke leningen en doorlopend krediet. Met een persoonlijke lening leen je een vast bedrag met een vaste looptijd en rente. Een doorlopend krediet geeft je meer flexibiliteit doordat je geld kunt opnemen tot een bepaalde limiet en aflossen wanneer het jou uitkomt.

Hoe Kan Je Een Lening Aanvragen Bij ING?

Je kunt eenvoudig online een lening aanvragen bij ING. Ga naar de website van ING en vul het online aanvraagformulier in. Je zult gevraagd worden om informatie te verstrekken over je financiële situatie, inkomen en de reden voor de lening. Zorg ervoor dat je alle benodigde documenten bij de hand hebt.

Wat Gebeurt Er Na De Aanvraag?

Nadat je de aanvraag hebt ingediend, zal ING je aanvraag beoordelen op basis van verschillende criteria, zoals je kredietwaardigheid en inkomen. Als je aan alle vereisten voldoet, zal ING contact met je opnemen om de verdere stappen te bespreken en het contract te finaliseren.

Belangrijke Overwegingen

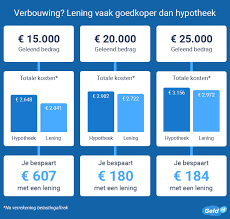

Voordat je een lening aanvraagt bij ING, is het belangrijk om goed na te denken over hoeveel geld je nodig hebt en of je in staat bent om de maandelijkse aflossingen te betalen. Vergelijk ook de rentetarieven en voorwaarden met andere financiële instellingen om ervoor te zorgen dat je de beste deal krijgt.

Kortom, als je op zoek bent naar een betrouwbare partner voor het aanvragen van een lening, kan ING een goede optie zijn. Zorg ervoor dat je goed geïnformeerd bent over alle aspecten van de lening voordat je de beslissing neemt om te lenen.

Veelgestelde Vragen over het Aanvragen van een Lening bij ING

- Hoe kan ik een lening aanvragen bij ING?

- Wat zijn de vereisten voor het aanvragen van een lening bij ING?

- Hoe lang duurt het voordat mijn leningaanvraag bij ING wordt verwerkt?

- Wat zijn de rentetarieven voor leningen bij ING?

- Kan ik extra aflossen op mijn lening bij ING en zijn hier kosten aan verbonden?

- Wat gebeurt er als mijn leningaanvraag bij ING wordt afgewezen?

Hoe kan ik een lening aanvragen bij ING?

Om een lening aan te vragen bij ING, kun je eenvoudig online het aanvraagproces doorlopen. Ga naar de website van ING en vul het online aanvraagformulier in. Hierbij dien je relevante informatie te verstrekken over je financiële situatie, inkomen en de reden voor de lening. Zorg ervoor dat je alle benodigde documenten bij de hand hebt om het proces soepel te laten verlopen. Na het indienen van je aanvraag zal ING deze beoordelen op basis van verschillende criteria, zoals kredietwaardigheid en inkomen. Als je aan alle vereisten voldoet, zal ING contact met je opnemen om de verdere stappen te bespreken en het contract te finaliseren.

Wat zijn de vereisten voor het aanvragen van een lening bij ING?

Om een lening aan te vragen bij ING, zijn er enkele vereisten waaraan je moet voldoen. Allereerst dien je minimaal 18 jaar oud te zijn en een vast inkomen te hebben. ING zal je financiële situatie beoordelen om te bepalen of je in staat bent om de lening terug te betalen. Daarnaast is het belangrijk dat je geen negatieve BKR-registratie hebt en dat je in Nederland woont. Het is ook mogelijk dat ING aanvullende documenten nodig heeft, zoals loonstroken of bankafschriften, om je aanvraag te kunnen verwerken. Het is verstandig om vooraf alle benodigde informatie en documenten klaar te hebben voordat je de leningaanvraag indient bij ING.

Hoe lang duurt het voordat mijn leningaanvraag bij ING wordt verwerkt?

Het verwerken van een leningaanvraag bij ING kan variëren in tijd, afhankelijk van verschillende factoren. Over het algemeen streeft ING ernaar om leningaanvragen zo snel mogelijk te verwerken. Nadat je de aanvraag hebt ingediend, zal ING je aanvraag beoordelen op basis van verschillende criteria, zoals je financiële situatie en kredietwaardigheid. Zodra alle benodigde informatie is verstrekt en gecontroleerd, zal ING contact met je opnemen om de verdere stappen te bespreken en het proces voort te zetten. Het is dus belangrijk om alle vereiste documenten nauwkeurig en tijdig aan te leveren om de verwerkingstijd van je leningaanvraag bij ING te optimaliseren.

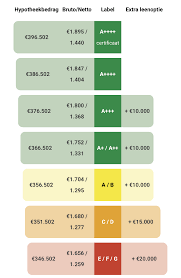

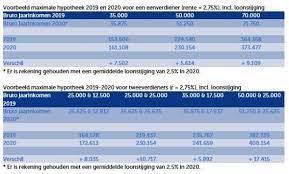

Wat zijn de rentetarieven voor leningen bij ING?

De rentetarieven voor leningen bij ING variëren afhankelijk van het type lening dat je kiest en je persoonlijke financiële situatie. Bij ING worden de rentetarieven bepaald op basis van factoren zoals de hoogte van het geleende bedrag, de looptijd van de lening en je kredietwaardigheid. Het is belangrijk om te weten dat de rentetarieven regelmatig kunnen veranderen, dus het is raadzaam om de actuele tarieven te controleren voordat je een lening aanvraagt. Door verschillende leningopties te vergelijken, kun je een beter inzicht krijgen in welke lening het beste bij jouw financiële behoeften past.

Kan ik extra aflossen op mijn lening bij ING en zijn hier kosten aan verbonden?

Ja, bij ING is het vaak mogelijk om extra af te lossen op je lening zonder extra kosten. Het is verstandig om de specifieke voorwaarden van je lening te controleren, aangezien deze kunnen variëren afhankelijk van het type lening dat je hebt afgesloten. Extra aflossen kan gunstig zijn omdat je hiermee de totale kosten van de lening kunt verlagen en mogelijk eerder schuldenvrij kunt zijn. Neem contact op met ING voor meer informatie over de mogelijkheden en voorwaarden met betrekking tot extra aflossen op jouw lening.

Wat gebeurt er als mijn leningaanvraag bij ING wordt afgewezen?

Wanneer je leningaanvraag bij ING wordt afgewezen, kan dit verschillende redenen hebben. ING kan je aanvraag afwijzen vanwege factoren zoals onvoldoende kredietwaardigheid, te hoog risico of onjuiste informatie in je aanvraag. Als je leningaanvraag wordt afgewezen, zal ING contact met je opnemen om de reden van de afwijzing toe te lichten. Het is belangrijk om te begrijpen waarom je aanvraag is afgewezen, zodat je eventuele fouten kunt corrigeren en in de toekomst beter voorbereid bent bij het aanvragen van een lening.